Descontos Legais do salário do empregado

Descontos Legais do salário do empregado

São descontos legais do empregado aqueles resultantes de adiantamentos, dispositivo de lei, prejuízo doloso causado pelo empregado ou acordo coletivo.

Entretanto, desde que exista prévia e expressa autorização por escrito do empregado, é possível o desconto salarial, quando em benefício do empregado e dos seus dependentes, para ser integrado em planos de assistência odontológica, médico-hospitalar, de seguro, de previdência privada, ou de entidade cooperativa, cultural ou recreativa associativa dos seus trabalhadores, salvo ficar demonstrada a existência de coação ou de outro defeito que vicie o ato jurídico.

Na hipótese de dano causado pelo empregado ao empregador, o desconto somente será legal se esta possibilidade tiver sido acordada entre as partes ou na ocorrência de dolo (má-intenção) do empregado. As hipóteses de desconto por culpa do empregado precisam constar no contrato (acordo entre as vontades). Caracterizam a "culpa" a negligência (não fez o que deveria), a imperícia (se meteu a fazer sem saber) e a imprudência (fez o que não deveria).

Adiantamento Salarial

A CLT não determina limite máximo de adiantamento. No entanto, este limite poderá estar estabelecido em regulamento interno da empresa, convenção ou acordo coletivo.

A CLT não determina limite máximo de adiantamento. No entanto, este limite poderá estar estabelecido em regulamento interno da empresa, convenção ou acordo coletivo.

Sugere-se que a empresa adote um limite máximo de 30% (trinta por cento) que o empregado pode tirar em adiantamento levando em consideração que esse é o máximo que pode sair do salário do empregado todos os meses para pagar um empréstimo consignado.

Se o empregado pegou um empréstimo consignado utilizando sua margem total de 30%, então não é recomendável pedir adiantamento salarial ao patrão e nem a ele conceder, pois isso poderá afetar o pagamento das despesas pessoais do empregado em caso de surpresas.

Dispositivos de lei

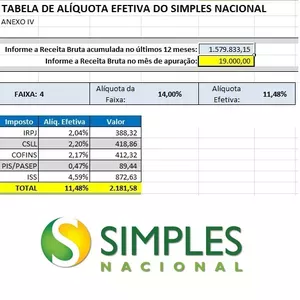

Temos o desconto do INSS e Imposto de Renda Retido na Fonte (IRRF), cada um de acordo com a sua respectiva tabela progressiva, ou seja, quem ganha menos, a alíquota do tributo é menor e quem ganha mais, é maior.

Para saber se a empresa está pagando seus impostos, basta puxar a certidão negativa pela internet informando o CNPJ da empresa.

Desconto do INSS

Colaboram com a Previdência Social a empresa e o empregado. A empresa paga 20% sobre a folha de pagamento, enquanto que, o empregado paga 7,5%, 9%, 12% e 14% de acordo com as faixas do salário de contribuição já retido na sua folha de pagamento. Esses percentuais e faixas de salariais de contribuição são atualizados anualmente por meio de uma Portaria Interministerial do Ministério da Previdência Social (MPS).

Existe um teto de contribuição para o INSS. Isto significa que existe um desconto máximo de INSS do empregado de acordo com o maior salário de contribuição estabelecido na tabela progressiva. Isso implica em um limite salarial da sua aposentadoria, ou seja, se você ganha bem (acima do maior salário de contribuição da tabela progressiva) não quer dizer que vai se aposentar ganhando a mesma coisa. O teto previdenciário é a última faixa da tabela de retenção do INSS. Portanto, também há um máximo de valor a ser retido do empregado.

Desta feita, se você ganha R$ 10.000,00 então vai ser retido apenas R$ 877,22 para a Previdência Social (INSS), mas você irá se aposentar com R$ 7.507,49 (dados de 2023 conforme tabela abaixo) que são os tetos previdenciários (valores máximos).

Além disso, o desconto do INSS é deduzido da base de cálculo da incidência do Imposto de Renda. Isto significa que se você contribuísse com mais INSS pagaria menos Imposto de Renda e se aposentaria com um melhor salário.

| DESCONTO INSS | ||||

| FAIXA | PARCELA | INSS | PARCELA | |

| - | 1.302,00 | 1.302,00 | 7,50% | 97,65 |

| 1.302,01 | 2.571,29 | 1.269,28 | 9% | 114,23 |

| 2.571,30 | 3.856,94 | 1.285,64 | 12% | 154,27 |

| 3.856,95 | 7.507,49 | 3.650,54 | 14% | 511,07 |

| TETO PREVIDENCIÁRIO RETIDO: | 877,22 | |||

Links: Portaria Interministerial MPS/MF nº 26, de 10 de janeiro de 2023

Na tabela acima temos um exemplo de quem ganha igual ou mais que o teto previdenciário.

Observa-se que a tributação é progressiva levando em conta o valor que se encontra em cada faixa de salário de contribuição, fatiando em parcelas por alíquota. O produto com 2 casas decimais não foi arredondado porque dízimas maiores não são representáveis em nossa moeda (R$ 0,01 a 0,99 centavos). Portanto, numa planilha do Excel deve-se colocar a fórmula TRUNCAR com 2 casas decimais, por exemplo TRUNCAR(C3*D3; 2), caso contrário o resultado dará diferente de 877,22!

Desconto do Imposto de Renda na Fonte - IRRF (Lei 11.482/07)

É um desconto que atinge todos aqueles que recebem salário acima do limite de isenção desse imposto. O limite da base de cálculo desse imposto é o seu salário.

A Tabela Progressiva do Imposto de Renda é muito criticada porque não é atualizada corretamente. Portanto, quem tem uma renda baixa acaba pagando também.

Cada pessoa tem um orçamento de custeio diferente (não é porque ganha muito que é rico, imagine um casal com 10 filhos!), mas paga o imposto igualmente. Entretanto, essas distorções tentam ser corrigidas melhor por meio da declaração anual de ajuste do imposto de renda da pessoa física, a DIRPF, por meio da qual o governo devolve uma parcela do imposto total retido mediante a declaração das despesas dedutíveis conforme as normas vigentes.

Desconto de Faltas Injustificadas

As faltas injustificadas são descontadas imediatamente no próximo pagamento. Um dia de trabalho é igual ao salário dividido por 30. Quando o empregado falta desconta-se também o direito ao repouso semanal remunerado, conforme art. 6º da Lei 605/1949, então são descontados 2 dias na semana que faltou ao invés de apenas 1 dia. Veja mais.

Desconto por atrasos

Não deve ser computado variações no registro de ponto de 5min, limitando-se a 10min por dia (art. 58, §1º, da CLT), nem pra desconto nem pra hora-extra por serem de módico valor e com base no Princípio da Insignificância, além de que seria um excesso de rigor formal. Passado a tolerância, os atrasos poderão vir descontados em folha. Para isso, divide-se o salário por 220 (ou divisor de horas aplicável da categoria profissional) para saber quanto custa o salário-hora e depois por 60 pra saber o salário-minuto, daí multiplica-se pelo total de horas e minutos de atraso no mês.

Não há previsão legal para impedir o empregado de trabalhar mediante um suposto atraso abusivo, o empregador não pode mandar o empregado pra casa e descontar o dia (nem muito menos descontar o respectivo vale-transporte e alimentação desse dia), mas pode fazer uma advertência verbal e numa próxima por escrito ao empregado. Se o empregador estiver sendo muito lesado pelos atrasos poderá demitir o empregado por justa causa fundamentado na desídia, desde que já tenha sido advertido por escrito várias vezes (porque poderá precisar de provas para demitir por justa causa se virar litígio).

Desconto do Vale-transporte

É um percentual fixo de 6% do salário-base. O desconto é obrigatório sob pena do benefício se incorporar ao salário para todos os fins (Previdência e FGTS). Veja mais.

O vale-transporte é um direito de todos os empregados regidos pela CLT. Um direito garantido pelo governo brasileiro, Lei 7.418/85.

Desconto do vale-alimentação

Pode ser descontado até 20% do valor do benefício, conforme art. 458 da CLT (alterada pela Lei 8.860/94). Caso não seja descontado nenhuma contrapartida do empregado então o vale-alimentação terá natureza salarial e irá onerar impostos sobre a folha com incidência de INSS e FGTS sobre este benefício.

Por exemplo, se o empregado recebe R$ 200,00 no cartão de vale-alimentação, poderá vir descontado até R$ 40,00 no contra-cheque (200,00 x 20% = 40,00, resta R$ 160,00). A critério da empresa ou acordo coletivo, esse percentual poderá ser menor, mas nunca zerado sob pena do benefício se incorporar ao salário para todos os fins (Previdência e FGTS). Portanto, desconte sempre nem que seja R$ 1,00 (um real).

ALERTA: Alguns condomínios residenciais costumam não descontar nada do vale-alimentação porque acreditam que o benefício já é pouco. Entretanto, sugere-se que seja descontado ao menos R$ 1,00 para que o empregado não queira fazer uma reclamação trabalhista futuramente sobre o depósito do FGTS e INSS referente ao valor do vale-alimentação.

O vale-alimentação não é um direito dos empregados, mas uma conquista do SINDICATO para toda a categoria profissional. Portanto, se você recebe vale-alimentação, agradeça ao sindicato!

FUNDAMENTAÇÃO LEGAL DOS ENCARGOS SOCIAIS E IRRF

INSS

Portaria Interministerial MPS/MF nº 407, de 14 de julho de 2011 (Tabela do INSS)

INSTRUÇÃO NORMATIVA RFB Nº 971, DE 13 DE NOVEMBRO DE 2009 - DOU DE 17/11/2009 - ALTERADA

Alterada pela IN RFB Nº 1.175, DE 22/07/2011

Alterada pela IN RFB nº 1.080, de 03/11/2010

Alterada pela IN RFB nº 1.071, de 16/09/2010

Alterada pela IN RFB nº 1.027, de 22/04/2010

Alterada pela IN RFB nº 980, de 17/12/2009

IRRF

Imposto sobre a renda na fonte (Leis, decretos etc.)

Tabela Progressiva Mensal do IRRF

Tabela de dedução mensal por dependente

FGTS

Comentários recentes